イデコってお金を積み立てて運用している間は非課税だけど、イデコをもらう時は課税されちゃうんだね…もらう時に課税されたら結局損なんじゃない?

確かに課税されるけど、「退職所得控除」「公的年金等控除」っていう控除枠があるよ。それらをうまく使えば、数十万単位でもらえる額が変わって、税金を払わなくていい場合もあるよ。まだ先の話だけど、始める前にイデコの出口戦略を考えておくといいかもね。

数百万!?そんなに大きく変わるんだね!

いざイデコを始めようと思ったら、「拠出時」(全額「所得控除」の対象)、「運用時」(運用益は非課税)は非課税で節税対策になるのに、「給付時」は課税の対象になると知りました。

イデコってお得そうに見て結局将来たくさんお金を払わないといけないじゃん!って思いました。

しかし、イデコの受け取り時にも控除を使ってお得に受け取れることが分かり、イデコを始めることを決心しましたw

イデコ一時金受け取り時の「退職所得控除」とイデコ年金形式受け取り時の「公的年金等控除」があります。

今回は、イデコ一時金受け取り時の「退職所得控除」について勉強してみます。

イデコについて詳しくはこちらになります。

イデコの3つの受け取り方法

イデコで運用したお金は原則60歳以降に受け取ることができます。

受け取り方は以下の3つの方法になります。

- 一時金

- 年金形式

- 一時金+年金形式

一時金と年金の組み合わせ方や、年金の受け取り期間・回数は金融機関によって異なります。

以下は最近人気の楽天証券とSBI証券の受け取り方法をまとめておきます。

| 楽天銀行 | SBI証券 | |

| 受け取り方 | 一時金 年金 一時金+年金 | 一時金 年金 一時金+年金 |

| 年金の受給期間 | 5年以上20年以下の年単位で指定 | 5、10、15、20年 |

| 年金の年受給回数(年間) | 1回・2回・3回・4回・6回・12回 | 1回・2回・4回・6回 |

例えば、SBI証券で年金の受け取り期間20年、受給回数6回を選択すると、最大120回に分割して受け取れます。

一時金は「退職所得控除」を使ってお得に受け取る!

イデコで運用してきたお金を一時金で受け取る場合は、「退職所得」扱いになり税金がかかります。

ここで退職所得控除をうまく活用して、退職所得を低く抑えることが大切です。

「退職所得」と「退職所得控除」

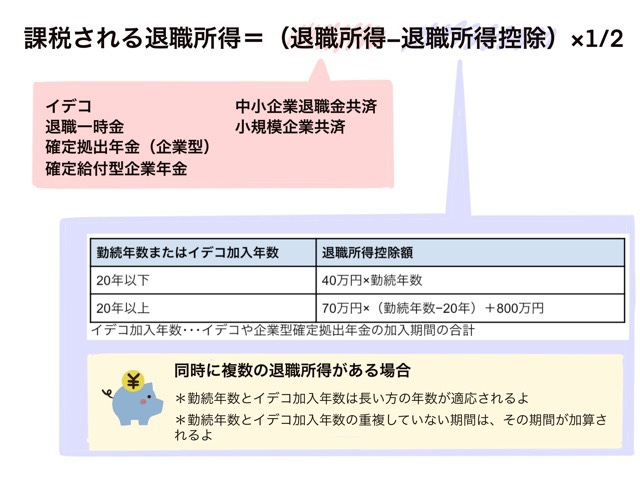

課税される退職所得は以下のように求められます。

退職所得控除からはみ出した額の1/2に税金がかかるんですね。

なので、「退職所得≦退職所得控除」ですと、課税されません。

「退職所得控除」は、1年ごとに増額され、20年を境に大幅に増額されます。

なので、できるだけ早くイデコに加入することがオススメです。

自営業者がイデコを受け取る場合は、事業の継続年数ではなく、イデコ加入年数で「退職所得控除額」が計算されるので、できるだけ長く加入する方がいいです!

課税される退職所得が発生した場合の計算

課税される退職所得控が発生した場合、どれくらい税金がかかるのか計算していきます。

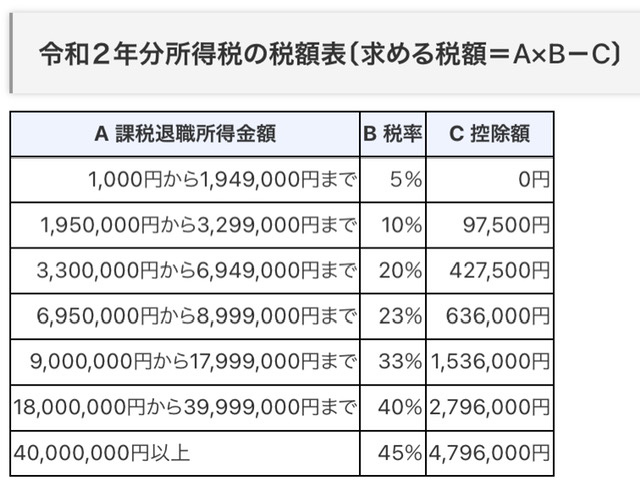

課税退職所得にかかる税金は所得税と住民税になります。

住民税の税率は、課税退職所得に対して一律10%ですよね。

所得税の計算式は次のようになります。

具体的な数字で計算していきます。

下記の想定で計算します。 ・30歳主婦 ・主婦(夫)のイデコの掛金上限額2.3万円(月額)拠出 ・60歳まで年利5%で30年運用し、60歳で資産1900万円 ・他の退職所得なし 課税される退職所得=(イデコ一時金1900万円-退職所得控除1500万)×1/2⇒200万円 所得税=課税退職所得金額200万円×10%-9.75万円⇒約10.3万円 住民税=課税退職所得金額200万円×10%⇒20万円 イデコ一時金受け取り時に払う税金=所得税10.3万円+20万円⇒30.3万円

このケースでは、1900万円のイデコ一時金を受け取るのに、税金が30.3万円かかります。

できたらこの税金は払いたくないですよね!

その場合は退職所得控除を超えないように一時金を受け取り、残りを年金形式で「公的年金等掛金控除額」を使って受給すれば税金対策ができます。

イデコの一時金+年金形式の受け取り方について詳しくはこちらをご覧ください。

同時に複数の退職所得がある場合でも税金0円は可能

公務員で退職金や自営業者で小規模企業共済があるなど、複数の退職所得があると複雑です。

公務員で退職金2000万円、イデコ一時金1000万円の場合を計算してみます。

下記の想定で計算します。

・60歳公務員

・勤続年数40年、イデコ加入年数30年

・公務員のイデコの掛金上限額1.2万円(月額)拠出

・60歳まで年利5%で30年運用し、60歳で資産1000万円

・退職金とイデコ一時金を同時に受け取る

・退職所得控除は、勤続年数とイデコ加入年数の長い方が適応されるので勤続年数の40年で計算

課税される退職所得=(退職金2000万円+イデコ一時金1000万円-退職所得控除2200万)×1/2⇒400万円

所得税=課税退職所得金額400万円×20%-42.75万円⇒37.25万円

住民税=課税退職所得金額400万円×10%⇒40万円

退職金・イデコ一時金受け取り時に払う税金=所得税37.25万円+40万円⇒77.25万円

この会社員の場合は、退職金とイデコ一時金を受け取るのに、77.25万円の税金がかかっちゃいます。

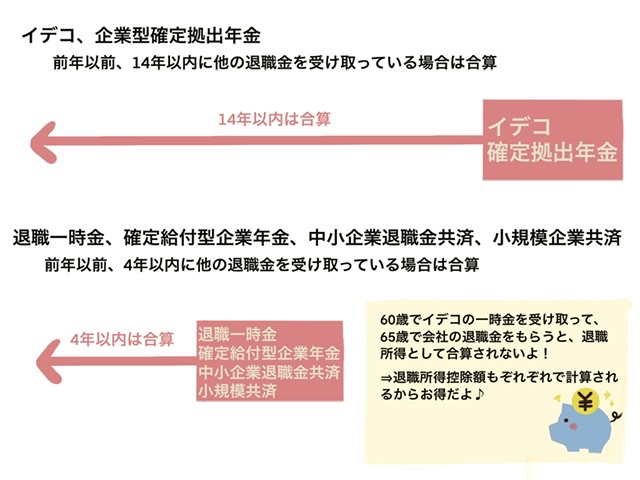

退職金とイデコ一時金を受け取る年をずらしたらいいじゃん!ってなるかもしれません。

しかし!

受け取る年を一定期間を開けないと、それぞれの額が合算されてしまいます。

65歳の退職時に退職一時金を受け取り70歳でイデコを受け取ると、イデコをもらう前に14年空いてないので、二つの退職所得が合算されてしまいます。

このもらう順番が逆だとどうでしょう?

60歳でイデコを受け取り、65歳の退職時に退職一時金を受け取る例を考えてみます。

先ほどと同じ、公務員で退職金2000万円、イデコ一時金1000万円の場合を計算してみます。

下記の想定で計算します。 ・65歳公務員 ・勤続年数40年、イデコ加入年数30年 ・公務員のイデコの掛金上限額1.2万円(月額)拠出 ・65歳まで年利5%で30年運用し、65歳で資産1000万円 ・60歳でイデコ一時金、65歳で退職一時金を受け取る ・退職所得控除は、勤続年数40年とイデコ加入年数30年のそれぞれで計算できる イデコ一時金の課税される退職所得=(イデコ一時金1000万円-退職所得控除1500)×1/2⇒0円 退職一時金の課税される退職所得=(退職一時金2000万円-退職所得控除2200)×1/2⇒0円 課税退職所得がないので、それぞれの受け取り時に払う税金は0円。

もらい方を工夫するだけで税金は0円になります。

ちなみに、公務員の定年って60歳じゃない?と思いますが、2030年には定年65歳になります…

公務員でこれだから、どんどん働く年数が長くなるんでしょうね。

好きな仕事をしながら長く働きたいものですw

話はそれましたが、今回に参考にした本です。図解が多く、いろいろなケースについても詳しく書かれていたので、とても分かりやすかったです。

加入後もイデコの制度はどんどん改正されていき、自分の受け取り時にはどうなるか分かりません。

しかし、今回計算して受け取り時もお得そうなので、イデコを始めてみようと思います♪

早速2022年にイデコの法案が改正されますし、今後も勉強していきます。

コメント